Личный помощник в смартфоне: новые технологии мобильного банкинга

- 09 декабря 2020

- Изменено: 10 декабря 2020

- 884 просмотров

- w0X9nj4LjEI

Каким бы сложным путем не развивалась банковская система в России, сегодня она считается одной из самых современных в мире. По оценке аудиторского агентства Deloitte, мы входим в топ-10 стран по развитию цифрового банкинга, наравне с Японией, Норвегией, Испанией, Бельгией и другими странами. А по отказу от наличных расчетов занимаем 4-е место в мире. Нас опережают только Великобритания, Канада и Австралия.

Примерно 70% всех расчетов происходит безналичным способом. И мобильные приложения банков играют в этом, пожалуй, ключевую роль.

Тренды 2020

Развитие мобильного банкинга происходит рекордными темпами. Новые функции и возможности появляются каждый год. Совсем недавно через личный кабинет на компьютере или в телефоне мы могли разве что проверить баланс и перевести деньги.

Сейчас они позволяют нам открывать счета, оплачивать большинство видов услуг, заниматься инвестициями на фондовом рынке, приобретать страховки, конвертировать деньги, заказывать товары и услуги и управлять бизнес-бухгалтерией.

Вот основные тренды развития в 2020 году:

Персонализация

Сегодня мы имеем дело с так называемым «лайф-стайл банкингом», который не только представляет широкий спектр услуг, но и персонализирует их.

Например, получать кэшбек по карте банка Тинькофф можно не только в деньгах, но и в бонусах авиа-компаний, торговых сетей, онлайн-кинотеатров… список огромный. Каждый клиент может получить вознаграждение, исходя из собственного стиля жизни.

Бонусная программа «Спасибо» от Сбербанка позволяет самому выбрать категорию товаров и услуг для начисления повышенных бонусов, а сами баллы тратить на что угодно: покупку авиа- и жд-билетов, скидки в магазинах или просто использовать их для оплаты до 100% суммы покупки.

Создание эко-систем

Крупные банки сегодня создают вокруг себя целые эко-системы, объединяя под своим началом разнообразные сервисы, приложения для бизнеса и жизни.

Наиболее заметный в этом году прорыв в данной сфере совершил Сбербанк. Он произвел ребрендинг, отбросив слово «банк» из своего названия. Теперь «Сбер» ― это не просто банковское приложение, а не что иное, как полноценная эко-система, включающая в себя ряд сервисов:

- все функции мобильного банкинга для физических и юридических лиц;

- подписка на музыку и фильмы;

- заказ такси;

- доставка продуктов питания из магазинов и еды из ресторанов;

- отправка и прием посылок;

- умная колонка;

- сервис голосовых помощников;

- чат-бот и многое другое.

А сами отделения банков превращаются из обычных офисов обслуживания в полезные общественные пространства, где можно поработать, выпить кофе и, естественно воспользоваться новыми услугами эко-системы.

«Главная наша цель — стать доверенным помощником и навигатором», так обозначил миссию «Сбера» Герман Греф.

Если «Сбер» пошел по пути, ориентированном на конечного потребителя, то другие приложения банков развиваются разнонаправленно.

Так, например, по оценке Markswebb, лучшее банковское приложение оказалось у не самого популярного «Дело Банка». В нем в наилучшем исполнении представлены уникальные функции для бизнеса: единый календарь, включающий налоговые и отчетные события, а также личные заметки пользователя, автоматический расчет взносов в бюджет для ИП на упрощенке, прием платежей от покупателей через QR-коды и самый развитый на рынке чат-бот.

В тройке лучших мобильных приложений банков значатся также продукты «Альфа Банка» и «Тинькофф».

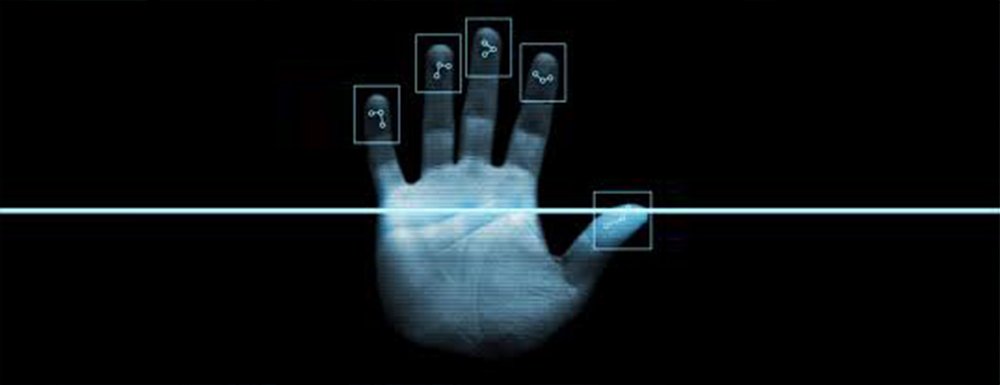

Новый подход к обеспечению безопасности ― биометрия

Интернет-решения неизменно связаны с воздействием со стороны хакеров и других мошенников. А нахождения счетов пользователя по сути в мобильном телефоне дополнительно усложняет задачу создания эффективной защиты финансов, ведь гаджет может попасть в чужие руки. На помощь приходят сценарии защиты данных на основе биометрических данных.

Считается, что это наиболее перспективное направление для создания системы безопасных платежей (СБП), ведь ключи к биометрии практически невозможно взломать.

Биометрические персональные данные ― это комплекс биологических и физиологических индивидуальных особенностей человека. К ним относится внешность, отпечатки пальцев, голос и другие. Все эти характеристики являются уникальными, не поддающимися копированию. Именно поэтому банки видят большую перспективу в их использовании с целью защиты данных своих клиентов.

Частично биометрические данные уже используются производителями смартфонов. Постепенно мобильные гаджеты начинают принимать в качестве пароля не цифровой код, а отпечаток пальца, или сканируют лицо пользователя. Эта же технология применяется и при оплате с помощью мобильных сервисов ApplePay и GooglePay.

Уже сегодня для разблокировки телефонов, входа в мобильные приложения и оплаты товаров и услуг достаточно отсканировать отпечаток пальца или просто посмотреть на экран. Они же используются в системе пропускной защиты в некоторые заведения или организации, например, фитнес-клубы, офисы компаний.

Сложности в реализации

Центробанк РФ еще в 2016 году разработал проект создания единой биометрической системы (ЕБС). Согласно ему, к 2019 году все банки должны были перейти к двухфакторной идентификации клиентов, по внешности и голосу. Но реализация забуксовала, так как возникли значительные разногласия между ЦБ и крупнейшими коммерческими банками, и даже ФСБ.

Главное разногласие состояло в том, кто будет собирать и хранить биометрические персональные данные и как ими распоряжаться. Банки также не хотели делиться друг с другом уже собранными данными о своих клиентах. Поэтому проект ЦБ до сих пор не реализован. А коммерческие банки, в частности Сбербанк и Альфа Банк заняты собственными разработками систем безопасности на основе биометрии.

Первый уникальный банкомат Сбера, производящий операции с деньгами без пластиковой карты и смартфона с технологией NFC функционирует во флагманском офисе на Кутузовском проспекте в Москве, но пока работает в тестовом режиме. Недавно банкомат нового поколения представил Тинькофф.

Остерегайтесь мошенников

К сожалению, мошенники не отстают от развития технологий, и на каждое нововведение предлагают быстро сценарий обмана.

В 2020 году очень популярной была схема телефонного мошенничества, основанная как раз на якобы применении биометрических данных. Пользователям звонят мошенники из Сбербанка с номера 900.

О своем печальном опыте рассказывает клиент Сбербанка Ольга:

«Мне поступил звонок с номера 900, менеджер вежливо уточнил мое ФИО и сказал, что моей банковской картой пытались расплатиться в Екатеринбурге (я проживаю в Саратове) и, возможно, мои персональные данные были украдены.

Он предложил уточнить некоторые сведения, чтобы заблокировать транзакцию мошенников. Для проверки операции нужно было назвать номер карты, примерную сумму, которая могла лежать на счете.

Далее менеджер сказал, что необходимо идентифицировать мой голос, сейчас телефон переключится на робота, которому нужно назвать проверочный код из смс (который нельзя сообщать никому).

На самом деле, таким образом мошенники буквально в «прямом эфире» сняли деньги с банковской карты».

И это лишь одна из возможных схем обмана.

Обратная сторона вопроса: что можно сказать против введения биометрии

- Несмотря на большое наличие плюсов системы безопасности на основе уникальных и не поддающихся копированию характеристик, существует и негативные моменты. По сути, биометрические персональные данные ― это те же данные, которые хранят и обрабатывают организации, причем преимущественно в электронном виде. Как и любые виды данных, они нуждаются в защите от злоумышленников и могут быть скопированы.

- Система все-таки пока не совершенна, тем более с учетом развития других технологий. Так например банкомат, считывающий внешность можно обманув, представив фото или голографическое изображение.

- Биометрические данные ― очень ценная информация, находящаяся в руках банкиров. Понятно, что интерес к ней проявляют не только мошенники, но и ФСБ, и другие службы. Пока не существует понятных и прозрачных механизмов регулирования обращения с биометрией. Следовательно, существуют реальные риски, что она может быть, во-первых, монополизирована, во-вторых, каким-то образом быть использована против пользователей.

- Многие пользователи с недоверием относятся к технологиям, говоря о «чипировании» и том, что всех нас пытаются держать «под колпаком», и доля правды в этом действительно может быть.

Перспективы развития биометрии

Тем не менее, отрицать, что в ближайшее время технологии на основе персональных данных будут набирать оборот, бесполезно. Потенциал их применения огромен, в том числе и за пределами банковской сферы.

Возможность принимать оплату на основе только внешности человека сегодня тестируют кофейни, московский и петербургский метрополитены (взаимодействуя со Сбером и ВТБ), автозаправки. Организация системы безопасности и доступа на важные производственные, исследовательские объекты, лаборатории тоже невозможна без идентификации личности, а сделать это безошибочно можно только на основе биометрии.

Со временем общество может полностью избавиться от бумажных и пластиковых документов: паспорта, водительских прав, СНИЛС и прочих ― все заменит единое электронное ID, знающее о человеке все, от имени до генетической предрасположенности к заболеваниям.

И именно банковский сектор сегодня активнее других двигает эту технологию на рынок. Если раньше до 2020 года сбор биометрических данных проходит достаточно спокойно (клиенты банка просто не понимали, в чем будет состоять их выгода), то в 2020 году произошло принципиальное обновление банковской сферы.

Развиваясь не как финансовые организации, а как эко-системы с большим функционалом, они уже в следующем году будут готовы предложить клиентам намного больше, чем платежи и переводы. А это в свою очередь может сильно расширить спектр применения биометрических данных.